量化投资与机器学习微信公众号,是业内垂直于量化投资、对冲基金、Fintech、人工智能、大数据等领域的主流自媒体。公众号拥有来自公募、私募、券商、期货、银行、保险、高校等行业20W+关注者,连续2年被腾讯云+社区评选为“年度最佳作者”。

核心观点

Robeco最近有一篇不错的文章,公众号进行脱水整理,分享给大家:

长期来看,动量因子带来了强劲的收益

动量溢价是由行为而不是风险来解释的

人类犯错的倾向是决定因子持久性的基础

动量投资的概念很简单:买入(增持)近期表现更优的资产,卖出(减持)表现不佳的资产。尽管这种投资方法相对简单,但这一因子能够在股票市场产生强劲的长期表现。

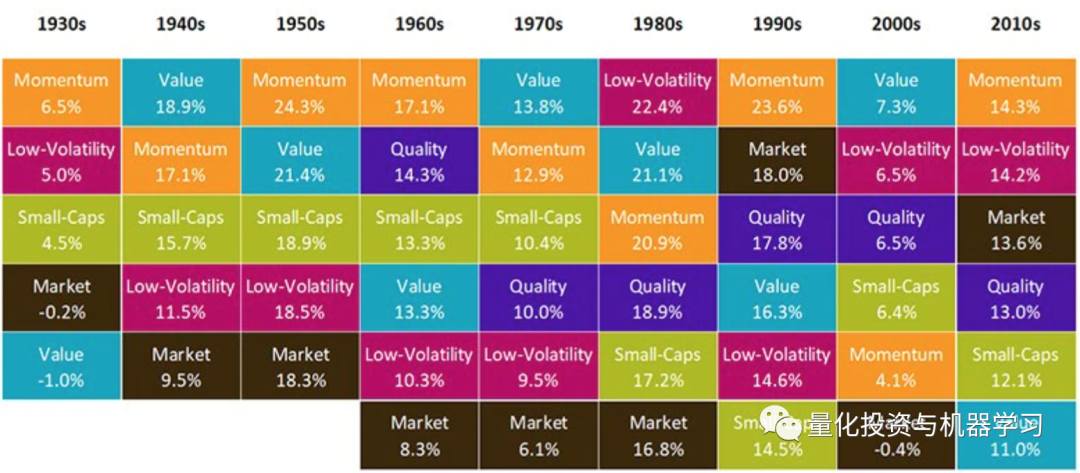

下图显示了自1930年以来各因子的10年收益率。可以看到,动量因子在过去90年中,有5个10年来获得最高总收益率,并且在所有9个10年收益率都超过了市场。此外,最近的证据表明,它仍然是最强有力的因子之一,而且它没有消失的迹象。

为了理解为什么动量因子表现如此出色,而没有被套利交易消灭掉,我们首先需要理解为什么这种现象会存在。

以风险为基础的理论在解释上不够完善

新古典主义学派认为,动量溢价是承担一定系统性风险的补偿。实际上,动量是一个快速变化的因子,它青睐的股票可能在下一个月发生重大变化。因此,从基于风险的角度来看,溢价可能来自金融市场不断变化的风险,也可能来自投资者愿意承担的风险程度的变化。然而,真实的证据表明,这些组成因子实际上变化非常缓慢(并不足以解释动量因子带来的溢价)。

另一个基于风险的解释是,动量溢价可能来自投资者期望得到潜在崩盘风险的补偿。事实上,众所周知,动量策略可能会遭遇突然的、毁灭性的崩溃,比如2009年发生的那次。然而,研究表明,一些具有风险管理的动量策略,并没有出现崩溃,也给投资者带来高收益,显然与这一理论相矛盾。

由于缺乏足够的基于风险的解释,即使是有效市场假说之父尤金 · 法玛也认为动量是对他的理论的最大挑战。

行为偏差导致动量溢价

相对于新古典主义理论的解释,行为金融学更成功地解释了动量因子的存在。与主流的新古典主义金融学不同,新古典主义金融学认为投资者是理性的代理人,理解金融市场的风险和机会,行为金融学建立在假设投资者不是完全理性的,他们基于启发式的决策,这可能导致错误,因此产生了“异象”。

投资者对自己分析证券的能力过于自信,倾向于把成功归因于技巧,把失败归因于运气不好,这有助于解释动量的存在。例如,如果正面新闻出现,肯定了个人投资者的观点,他们将倾向于推动相关公司的股价超过其基本价值,即过度推断。但投资者对这些消息产生了过度反应导致股价长期回调时,这种情况最终会得到纠正。

反应不足也会导致动量溢价。这是一种保守偏差,这意味着对于他们认为正确的信念,通常会选择不变或者缓慢地改变。但是这种反应不足会使的价格缓慢地向正确的(基本面)价值变动时,这也会带来动量溢价,因为好消息会慢慢的反应在价格中。

在1999年的一篇学术论文中,过度反应和反应不足被定义了一个统一地概念。研究者定义了这样一个模型,在这个模型中有两类投资者,一类是基于消息面给股票定价的投资者,称为新闻交易者;一类是基于过去历史价格的模式给股票定价的投资者,称为动量交易者。如果有关公司基本价值的正面消息流传播开来,新闻交易者会首先利用这一点进行交易。他们发现,这将导致其股票价格上涨不足,因为消息会在市场上缓慢传播,即反应不足。动量交易者只有在观察到价格最初的上涨之后,才会推断出这种趋势,从而导致过度反应。正如其他反应过度的情况一样,随后将出现长期调整。

为什么动量没有被套利交易消除?

如果与动量相关的异象能够从人类的错误中得到到稳健的收益率,那么自然而然的问题是,为什么它们没有被套利行为消除。

首先,动量因子在真实交易中,实施起来并不容易。例如,价值因子可能每年只有10%至20%换手率实现,而传统的动量因子通常每年好几百的换手率。显然,为了有效地驾驭这一因子,需要付出更多的交易成本,更需要一个非常有效的交易策略。

其次,虽然动量溢价与行为偏差而非风险有关,但如何更好的利用动量因子却并没有那么容易。动量策略已经被证明易于发生罕见但严重的崩盘。因此,动量投资者还需要能够在较长时期内投入资本,并做好面对挑战的准备。

第三,定义动量没有一个唯一正确的方法。即使是简单的价格动量,也经常使用不同的回溯窗口来定义,从3个月到12个月不等。此外,投资者也可以选择仅使用一种动量因子,也可以选择结合多种动量因子,如剩余动量或结合相关的分析师动量。

最后,我们不应该低估人类心理和我们犯认知错误的倾向。许多金融领域的研究表明,人类总是会犯错误,即使他们事先知道这些错误。人们不需要深入挖掘就能找到过度推测市场的例子,这种市场是由人类的热情推动的。一次又一次,这些模式出现,并导致可预测的模式,只有系统和有耐心的投资者才可能利用并获利。